前回、前々回に引き続き大事な事業所得のパート3です。

とうとうVol.3ですね。

いやぁ、第3弾まで来るとは思わなかったです。

ゴッドファーザーやバック・トゥザ・フューチャーと一緒ですね。

Vol.1・2のおさらい

事業所得の金額=総収入金額ー必要経費ー青色申告特別控除

Vol.1では「雑収入の計算」と、必要経費の中の「営業費から営業費として認められないもの」の計算方法をレクチャーしました。

Vol.2では、商品売上高の計算、貸倒金戻入、売上原価について学習しました。

じゃあ、今回の内容は?

はい。今回は必要経費の部分を確認して、事業所得の金額を算出していきたいと思います。。

売上原価の求め方

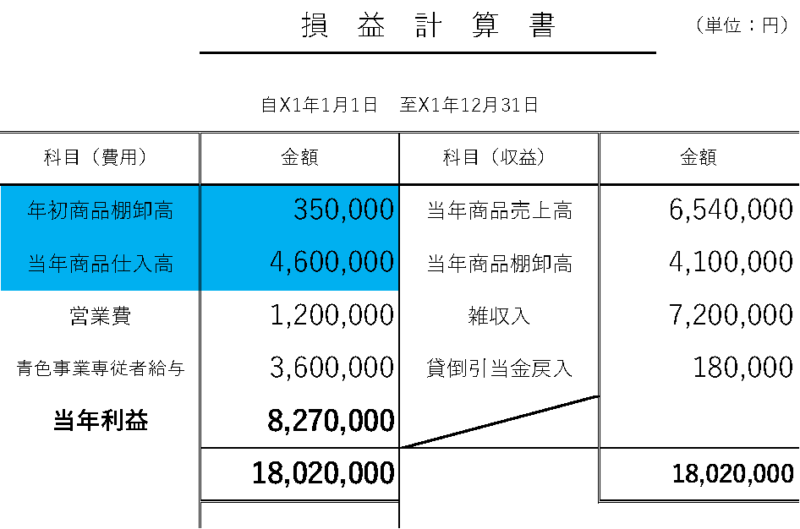

必要経費の中にある「売上原価」とは、売れた商品の仕入れや製造にかかった費用のことです。所得税法2級で解くための売上原価は、毎回、参考資料として使用している損益計算書でいうと、青い部分となります。

ここで、所得税法2級試験で注意が必要なことが2つあります。

試験では、ほぼ必ず付記事項の条件として「棚卸資産の評価法及び減価償却資産の償却方法については何らの届け出も行っていない」という条件が付いているので、試験問題で売上原価を求める際には

<注意が必要な事1つ目>

損益計算書の

[年末商品棚卸高]+[当年商品仕入高]ー[?]となります。

この[?]の部分が、問題文で

「年末商品棚卸高は、先入先出法により評価したものであるが、総平均法による評価額はX円、最終仕入原価法による評価額はy円である。」と説明書きがあった場合は、最終仕入原価法による評価額はy円を計算用紙に記入してください。詳細は省きますが、理由は届け出を行っていないからです。

<注意が必要な事2つ目>

2つ目は問題文にこのような記載がある場合

「年末商品棚卸高は、先入先出法により評価したものであるが、総平均法による評価額はX円、最終仕入原価法による評価額はy円である。なお、年末商品棚卸高の中には、棚ざらしのため通常の方法によって販売ができなかった商品が含まれており、これに関する資料は次のとおりである。」という記載と資料があったときです。

資料内容は「年末商品棚卸高」を求める際に必要な表です。

| 原価 | 時価 | |

| 棚ざらし商品 | 総平均法・・・・・・a円 先入先出法・・・・・b円 最終仕入原価法・・・c円 | d円 |

表を用いた年末商品棚卸高を求める際には、上記の内容を基にこのやり方を暗記してください。

y円ーc円+d円

減価償却費

次に、減価償却費について説明していきます。減価償却費とは、営業車両・機械設備などの固定資産を購入した時に、一度で経費計上せず、何年にもわたり少しずつ資産価値を減少させていくことをいいます。モノには寿命があります。100万円の機械設備(寿命5年の場合)を1年あたり20万円で消耗していく費用(コスト)です。

[減価償却費の計算]

試験問題では付記事項の中に減価償却に関する部分があります。公式に当てはめるだけなので簡単です。

例)減価償却費の計算は本年7月15日に取得し同日より事業の用に供している。次の事業用備品に係るものを除き、適性額が営業費に含まれている。

事業用備品の取得価格・・・40,000円

耐用年数6年(償却率 定額法0.167 200%定率法0.333)

公式)事業用備品の取得価格40,000円×0.167×6/12=3,340円

定額法と定率法がありますが過去問10数回分を分析するとほぼ定額法の値を使用します。そして、事業用備品の寿命が1年間の間にどのくらい消耗したか?を算出する際には、事業用備品を取得して使用している月からカウントした数字を分子に入れます。よって、分数の6/12というのは、分母は12か月。1年間(12か月)の中で7・8・9・10・11・12の6か月という意味なので6/12となります。

※たまにひっかけ問題で「事業用備品を7月に取得し、翌月から事業の用に供している」と出題されます。この場合には8・9・10・11・12なので5/12となります。

青色事業専従者給与

青色事業専従者とは、青色申告を行う事業主の下で働く家族従業員を指します。 ですが家族なら誰でもなれるというわけではありません。

[青色事業専従者対象外の者]

・高校、大学、専修学校などの学生又は生徒であること

・他の職業のある人

・寝たきりなど事業に従事する能力の著しく阻害されている人

ここは、超簡単です。損益計算書に記載されている青色事業専従者給与の金額と、試験問題分の付記事項に記載されている金額と比べて「低い方」の金額を計算用紙に記入します。

ちなみに、資料の損益計算書では青色事業専従者給与額が3,600,000円の場合、試験問題の付記事項では「青色事業専従者給与に関する届出書」に記載した金額は4,000,000円である。と書いてある場合には、「少ない方」すなわち3,600,000円を計算用紙に記入して計算します。

貸倒引当金繰入

これも公式に金額を入れればすぐにOKです。貸倒引当金自体の説明は割愛させていただきます。

試験問題の付記事項に記載のある貸倒引当金に関する金額に5.5%(55/1000)を乗じます。

例えば問題文で

[一括評価による貸倒引当金の設定の対象となる年末貸金の額は3,400,000円である]という場合は、3,400,000円×5.5%=187,000円となる。

他にも

[年末債権の内訳として売掛金が360,000円、貸付金として従業員に対する貸付金80,000円がある]といった問題文内容の場合は、(360,000円+80,000円)×55/1000→[5.5%]=24,200円となる。

計算プロセスを確認

事業所得Vol.1~3のまとめてみると

事業所得を求める際にはまずは[総収入金額]から求めます。

総収入金額の中身は

- 商品売上高(定額譲渡高や家事消費高含む)を算出する

- 雑収入を算出する

- 貸倒引当金戻入(損益計算書に記載されている金額そのまんま)

- 総収入金額合計(1~3を算出する)

必要経費として

- 売上原価の算出(年末商品棚卸高等も確認する)

- 営業費(損益計算書の金額から事業所得の営業費として認められないものを除く)

- 減価償却費の算出(定額法で!。備品使用付きを分子。分母は12)

- 青色事業専従者給与の算出(損益計算書と付記事項を比べて少ない方を選ぶ)

- 貸倒引当金繰入(貸倒引当金に5・5%を乗じる)

- 必要経費合計(1~6を算出する)

事業所得の金額=総収入金額合計ー必要経費合計となる。

ふぅ、これで一通りの事業所得の算出方法のレクチャーは終了です。

複雑で情報の多い部分をわかりやすく説明してくれてありがとうございます。

過去問題集をやってみて、少しずつ問題の出題形式に慣れていきたいと思います。

では、今回はこれで以上となります。次は譲渡所得となります。ありがとうございました。

.png)

-120x68.png)

コメント

貸倒引当金繰入の割合が55/100になっております。(正しくは55/1000)

それによる計算の間違いが多いので修正するといいかと思われます。