いつもひとつBlogをご覧いただきありがとうございます。FP技能士の資格と相性の良い資格対策として、全国経理教育協会が主催する「所得税法能力検定2級」の概要を説明いたします。勉強方法については随時記事を投稿して参ります。

結論:所得税法能力検定で得た知識は、確定申告でフル活用される。

所得税法能力検定試験とは

全国経理教育協会(通称『全経』)が主催し、1~3級までがあり、今回は2級に照準を合わせます。2級レベルでは所得税の内容を理解でき、個人事業主等が自分で確定申告(e-TAX含む)を行う事。それに関連する資料等の作成を行い税務処理ができるようにります。

会社員の私には確定申告ってあまり馴染みがないですね。

私自身、所得税法を学ぶことにより、税に関する知識を得ることによりキャリアの幅が広がりました。

「試験に出る」とこだけを厳選して記事を投稿していきます!

試験概要

所得税法の試験は全国経理教育協会(通称全経)が主催し、年に3回(5月・10月・2月)ペーパー試験で実施されます。

※2025年の試験日は

2025年10月26日(日)

2026年2月1日(日)の年2回となります。

| 1級 | 2級 | 3級 | |

| 10月 | 〇 | 〇 | 〇 |

| 2月 | × | 〇 | 〇 |

受験資格・申込方法・受験料

受験資格に制限はなく、実施月の約50日前から協会HPの申し込みサイトから申込を行い、マイページ登録を行う。申し込み後の決済方法はコンビニ払いやクレジット、ネットバンキングなど。

1級3,500円→5,500円

2級2,700円→4,000円

3級2,300円→3,500円

他の資格受験料と比較するとどうなの?。

そうですね。FP3級だと学科と実技合わせて¥8,000、宅建士だと¥8,200(2025年4月現在)ですね。

試験時間

1級 90分

2・3級 60分

合格条件

100点満点中、70点以上で合格の「絶対評価方式」

試験構成

第1問:所得税法要件等の文章空欄補充問題(20点)

第2問:経常所得の計算、給与所得の計算、退職所得の計算、不動産所得の計算など(20点)

第3問:Ⅰ~Ⅴ(60点)

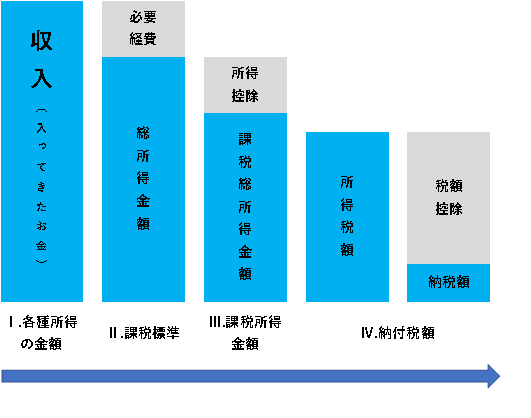

Ⅰ.各種所得の計算

Ⅱ.課税標準額の計算

Ⅲ.所得控除額の計算

Ⅳ.課税所得金額の計算

Ⅴ.納付税額の計算

Ⅰ~Ⅴの合計(60点)

この試験は要約すると、「あなたは○○の収入があり、経費が○○があり、その所得を算出し各種控除等を行った後、最終的にあなたの納める所得税は〇〇になります」というものです。

イメージ図で表すと難しいですがこのような感じです。

ざっくり言うと、収入から必要経費を差し引いたものを「所得」と呼びます。詳しい勉強方法は随時投稿していきます。

全経所得税法2級合格するための勉強法

全経所得税法2級の試験問題は法律のルール(条文等)に従って問題が作成されるため、出題形式が「パターン化」されているのが特徴です。そのパターンをしっかりと押さえて学習を進めていきます。試験実施団体がオフィシャルで販売している過去問題集を活用することが大事です。

合格点数の狙い方(問題を解く順序)

合格するためには第3問(3点×20題=60点)をしっかりとあてるために次の①~④が重要です。

①10種類の所得とそれぞれの所得の求め方を覚える。

②課税標準額の計算ミスを防ぐ

③人的控除要件を暗記し、所得控除問題を解けるようにする。

④納付税額に乗ずる数字(暗記次項)を当てはめて申告納税額を求める

第3問が解けるようになると自然と第1問・第2問が解けるようになります。

所得税10種類の分類と各所得の算出方法

所得税は10種類に分類されます。会社から頂いた給料や自ら商売で儲けた利益(お金)、賃貸アパートの家賃収入などを「収入」と呼びます。その収入から費用(経費)を差し引いたものを「所得」と呼びます。10種類の所得を簡単に説明すると次の通りです。

①利子所得→預貯金の利子。

②配当所得→株式(上場株式等ではない)の剰余金の配当金。

③不動産所得→賃貸物件や貸駐車場、自己の土地に広告宣伝用看板の設置などによるレンタル代金。

④事業所得→自営業を営み、収入から費用を差し引いた金額。

⑤給与所得→会社員が受け取る給料・賞与(ボーナス)。

⑥退職所得→会社を退職することにより、勤務先から受ける退職手当などの所得。

⑦山林所得→山林を伐採して譲渡したり、立木のままで譲渡することによって生ずる所得。

⑧譲渡所得→一般的に、資産を譲渡することによって生ずる所得。

⑨一時所得→営利を目的とする継続的行為から生じた所得以外の所得。わかりやすく言うと

「臨時収入」のこと。

⑩雑所得→上記①~⑨に該当しない所得。大雑把に言うと公的年金所得。

FP資格と掛け合わせたメリット

ファイナンシャルプランニング技能士の資格と所得税法能力検定2級の資格を掛け合わせることで得られるメリットは以下の通りです。

- 専門性の向上:両方の資格を持つことで、ファイナンシャルプランニングと税法の両方に精通した専門家として認識されます。これにより、クライアントからの信頼を得やすくなります。

- 広範な知識:所得税法能力検定2級の資格は、税法に関する深い理解を示すものであり、これにより、クライアントの税務計画に対するアドバイスが可能になります。これは、ファイナンシャルプランニング技能士の資格だけでは得られない知識です。

- キャリアの拡大:これらの資格を持つことで、税務アドバイザーやファイナンシャルプランナーなど、より多くの職業の道が開かれます。

- クライアントへの価値提供:所得税法とファイナンシャルプランニングの両方に精通していることで、クライアントに対してより包括的なサービスを提供することができます。

- 継続教育の機会:これらの資格を維持するためには、定期的な継続教育が必要です。これにより、最新の法律や規制、業界のトレンドについて常に学ぶ機会が得られます。

これらのメリットは、あなたが目指すキャリアや目標によりますが、両方の資格を持つことで、あなたのキャリアの幅が向上することが期待されます。

さいごに

いかがでしたか?。今回は所得税法能力試験の概要を記事にしました。試験での第3問対策は次回の記事でお伝えします。お楽しみに~。

コメント